面对来势汹汹的水泥窑协同,以海螺、金隅和红狮为代表的三大水泥协同处置巨头纷纷开启自建模式(有技术研发能力+有资金+有资源,有动力做成产业),一时间,传统环保企业不光自身传统业务面临协同处置的强力冲击,在本该可以参与的协同处置,竟也似乎没有了立足之地?(环保企业内心os:明明是三个人的电影,我却始终不能有姓名?)

那么在这次大潮中,环保企业如何“与狼共舞”,游戏下半场是否还有机会?本文通过剖析如下4个典型企业的发展路径,提供相应参考。本文目录如下:

1. 诺克环境:黄埔军校出品,不是讲故事,3年真100万吨!

诺客环境成立于2017年,专注于水泥窑危废协同处置业务,提出以第三方投资运营为商业模式,降低水泥企业投资和运营风险。成立之初,由于旗下没有一条水泥窑生产线,曾被外界质疑是“讲故事”,而这也是环保企业从事水泥窑协同处置所面临的普遍困境。

核心一:技术与管理运营经验

要打破这个困局,就要求环保企业必须依靠核心的技术团队,抓住水泥企业尚不具备危废处置技术及经验契机,作为合作谈判的基本筹码。

而在诺客环境的创始团队里,的确可以看到水泥窑协同处置行业元老级人物。如联合创始人付秋涛曾任金隅红树林总经理,可谓我国水泥窑协同处置的开创者之一,副董事长詹永利参与过相关行业标准制定,并曾主持危废协同处置项目近20个。

核心二:如何复制扩张,实现逆袭

除了核心的技术及管理经验,项目开发能力也极为重要,毕竟全国可进行协同处置改造的水泥窑生产线就这么两三百条,短期内锁定优质项目是实现环保企业进军协同处置业务实现规模化发展的关键,而这就要求企业具备强大的项目开发及产业融资能力。团队的多元组合(诺客董事长许晓帆为原中节能下属二级公司总经理,总经理刘强具备丰富投融资经验)为此提供了保障。

2017年子公司北京东方波特兰获得青域基金投资,2019年诺客环境更是获得中美绿色基金和中航信托2.5亿投资(中美绿色基金董事长徐林为国家发改委发展规划司前司长),为公司已签约水泥窑危废协同处置项目的投资建设提供了资金保障。

凭借上述两条,诺客目前已拿下至少12个水泥窑协同项目,其中2个投运,3个建设中,3个已拿到环评批复,总处理能力达98万吨,其中危废90万吨,固废8万吨。这意味着一旦目前项目全部投产,按照50%的达产率,2000元/吨的危废处置费,公司营收也将突破9个亿!

注:上述诺客已获取项目清单仅为笔者公开检索,不代表全部。

但值得注意的是,优质水泥资源进一步的垄断将直接冲击潜在项目。

目前诺客合作的水泥企业,包括中联水泥、南方水泥、西南水泥、北方水泥等均为中国建材旗下水泥企业,而按照2019 年海螺创业与中国建材订立的合作协议,中国建材旗下水泥公司现有及未来的固废处置业务将全权由合资公司海中环保负责投资、经营及管理,预计规划处置总产能不少于 300 万吨/年,这将直接切断以诺客为代表的第三方环保企业相当部分水泥窑资源来源。

目前这个协议的影响力已在公司德州水泥窑协同处理项目上得以体现,目前该项目拟合作公司为德州海中诺客(海中环保及诺客成立的合资公司,各占50%)。而在公司此前曾布局的市场如河南济源、山东泰安等地,我们已经看到了海中环保与中联水泥在合作推进协同处置项目。

当然,伴随企业的发展,公司也会向非水泥窑协同领域开展探索,例如拟在湖北黄冈投资建设的5.5万吨/年废有机溶剂资源化循环利用项目,主要面向武穴市医药、化工、电子等企业在生产过程中产生的废有机溶剂回收与处置,同时生产出各类有机溶剂。

此外,尽管协同处置投资相比传统危废大幅降低,但诺客10余个项目投资仍超10亿,对于这家成立仅3年的民营企业,仍构成一定挑战。

2. 美欣达:只要老板重视,买也得买下来

与诺客环境成立之初带有鲜明的“水泥窑协同”印记不同,美欣达可谓白手起家,靠2015年收购舟山纳海进军危废,并将其作为美欣达旗下以水泥窑协同处置为切入点,同时兼顾传统危废的一级子公司(与旺能环境等同属于美欣达)。

从2016年起,公司开始与南方水泥、华润水泥、西南水泥等开展合作,依次拿下湖州(8万吨危废+2万吨固废,二期在建),福建龙岩华润水泥协同处置(6万吨污泥+4万吨危废,在建)、重庆长寿西南水泥协同处置固废项目(9.6万吨,在建)。

同时积极开展收购扩充水泥窑协同处置产能。2016年公司收购浙江省首家水泥窑协同处置企业:浙江环立环保,取得杭州富阳年10万吨协同处置产能,2018年公司收购四川什邡一原环保(2017年取得《水泥窑协同处置危废经营许可证审查指南(试行)》颁布后的第一个危废经营许可证),获得9.4万吨/年协同处置危废产能。相比传统危废项目火热的收购市场,水泥窑协同处置鲜有收购发生(除了金圆),可见只要老板重视,一切皆有可能。

与诺客类似,目前公司此前主要合作的南方水泥、西南水泥也面临合作断流风险,好在公司目前已经具备水泥窑协同处置及运营管理的经验,为后期扩展提供了技术支撑。

同时,公司旗下还有浙江舟山(4.1万吨综合处置利用)、安徽蚌埠(1.65万吨焚烧)等传统危废处置技术,未来将二者在技术和管理上有机的结合,或将进一步推动业务的发展。

3. 恩萨:核心装备+整体方案+渠道+融资四步走

北京恩萨公司进入水泥窑协同处置业务的发展轨迹则更为清晰,基本可以说分为四步走:

1. 以公司传统固废处置装备为核心,为协同处置业务提供相关关键装备。包括公司专利产品“污泥脱硝燃烧器/污泥喷枪”(2015年投用,目前近乎成为国内半固态物料协同处置项目的标配)、公司研发的国内首套自主知识产权的危废连续自动化预处理投料SMP系统(即Shredder-Mixer-Pump破碎-混合-泵送,均采用防爆设计)等。例如2017年河北京兰水泥协同处置8万吨危废处置项目采购危废协同处置SMP系统。

2. 在项目实战中,逐渐掌握协同处置整体解决方案(例如冀东水泥永吉公司协同处置6万吨油泥项目,整个系统从物料接收、暂存、泵送、入窑等全部由恩萨提供整体解决方案)。

3. 依托装备制造及销售积累的客户网络,接触水泥窑协同处置项目机会。恩萨作为传统装备提供商,与建材行业80%知名企业均为合作伙伴,诸如中国建材、金隅冀东水泥、华润水泥等。

4. 股权融资,为公司自主建设运营协同处置项目提供基本资金支持。2017 年公司A轮3000万融资顺利完成,融资的投资方为金沙江联合资本。

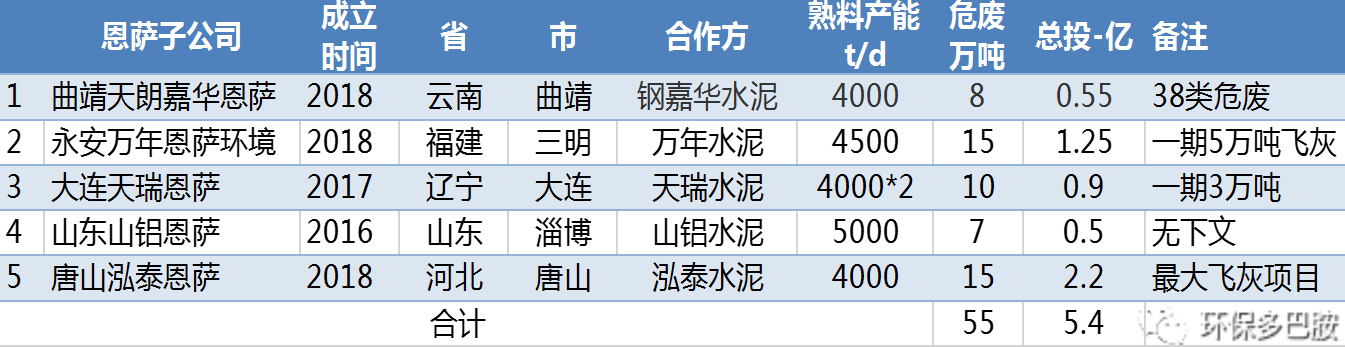

基于上述铺垫,公司在水泥窑协同处置项目的开花也就顺其自然。截至目前,据笔者检索显示,恩萨旗下拥有5家水泥窑处置公司,危废总产能达到55万吨。

4. 星河环境:战略重视+瞅准时机,能上就上

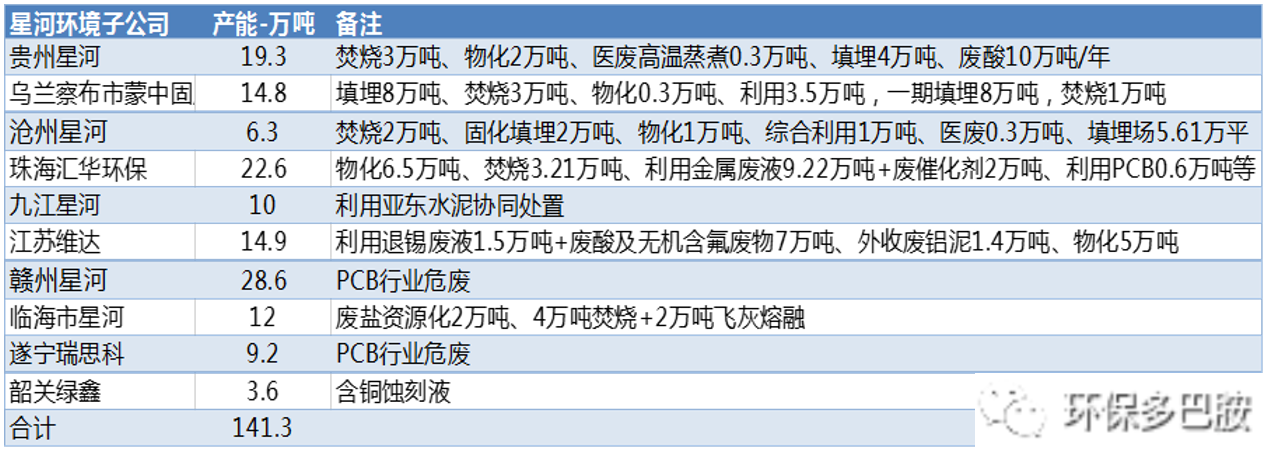

与诺客环境成长轨迹非常类似的是另一家明星创业公司星河环境,同样成立于2017年,同样为业界大佬领队创业(董事长陈曙生为东江环保前总裁、副总裁曹庭武为东江环保前副总裁),同样发展迅猛,实现3年100万吨,同样接受了来自国电投、招商局资本、盈峰环境、盛浩开源等国内顶级机构的增资加持。但在面对水泥窑协同处置时,则选择了另一条或许更能代表传统环保企业的道路:战略重视+积极主动看机会。

从星河环境项目来看,公司发展方向明确,以PCB行业危废资源化为特色、并锁定传统优质焚烧填埋项目、同时瞄准危废行业未来相关机遇拓展(即陈总提出的的“玻璃化、危废协同处置、危废源头分质分流、危废小型化装备在线资源化利用”)。显然,水泥窑协同处置即是发展方向之一。

2019年10月星河环境与江西亚东水泥(隶属台资亚洲水泥,熟料产能位居行业第十,但其产能分布过于集中不利于后续扩散发展)在江西瑞昌签署《水泥窑协同处置危险废弃物与飞灰和污泥及应急污染土项目合作协议》,标志公司正式进军水泥窑协同处置固体废物领域。

相比美欣达早早的布局,星河显然入场较晚,但笔者认为,越是这种时候,越是考验企业对市场的洞悉,对战略的执行。毕竟,牛市的时候,谁都是股神,潮水褪去,方知谁在裸泳。

此外,值得一提的是,相比传统环保领域国企扎堆,在水泥窑协同处置领域则鲜有国资环保企业入局,如上述笔者列举的几家典型企业均为民企。唯一较为靠近的是危废龙头东江环保,其在2017年底与海螺创业签署《战略合作协议》,就水泥窑协同处置达成战略合作,但后续便再无任何公开报道,反倒是从东江出来的陈总进军了协同处置市场。这背后的原因或许与民企激励机制及合作机制更加灵活有关,可灵活采取水泥窑协同处置“分散联合、分散独立、集中经营”等经营模式,更能综合考虑并协调“联盟各方的利益”。

5. 小结:协同处置转入下半场,环保企业机会在哪里?

由上可见,环保企业在此次大潮中,尽管不是主角,但也显然并不是无名。

但伴随前两年的跑马圈地、头部企业协同处置项目的投产运营以及对水泥窑资源的垄断(水泥企业前十强垄断行业水泥熟料69%),水泥窑协同处置市场进入下半场,显然留给第三方环保企业的机会,除了转向与中小型水泥窑合作(余下20%-30%熟料产能),在现有版图中捡漏争取一定新上项目资源外,似乎已机会不多。

然而,如果深挖,环保企业则仍有巨大机会。过去几年中,水泥企业跑马圈地,但水泥窑协同处置实际产能利用率仅约20-40%,个别企业在快速扩张中甚至面临一定生产经营风险,而这正是市场给予技术型企业的机遇。如果第三方环保企业能够通过更高水平的技术及管理水平,例如通过高效预处理去除S、Cl、重金属等有害物质,增加外挂炉、旁路防风系统等手段提高产能利用率,即使产能利用率提升到40%-80%,也相当于再造了一个协同处置市场,从而极大提高投资回报率。如果技术进一步成熟,还可进一步提高整体行业掺烧率(例如掺烧率从5%提升至10%),从而实现再造一个协同处置市场。

此外,伴随技术的进步及管理水平的提升,企业还可积极探索传统危废处置以外,诸如医废、飞灰、污泥、油泥、污染土、生活垃圾等领域的应用场景。

换个角度而言,这将可能直接颠覆危废市场谁主谁辅的竞争格局,因而从事传统危废焚烧业务的第三方环保企业则更需提前布局,以应对相应变局。